Przychodzi klient do firmy i… prosi o przełożenie terminu zapłaty. Brzmi jak początek dobrze znanego dowcipu z brodą. Polskim biznesom jednak wcale nie jest do śmiechu, bo w ciągu ostatnich 12 miesięcy aż 81 proc. przedsiębiorstw znalazło się w takiej sytuacji.

Jak wynika z raportu Intrum ”European Payment Report 2022”, klienci niepłacący na czas są problemem już dla blisko 8 na 10 (77 proc.) firm w naszym kraju. Nie tylko uniemożliwiają rozwój, geograficzną ekspansję czy zatrudnianie nowych pracowników. Opóźnione płatności pociągają za sobą brak środków na bieżące finansowanie działalności, a zachowanie płynności finansowej w nadchodzących miesiącach będzie kluczowe dla firm. Rosnąca inflacja i stopy procentowa sprawią, że będą musiały zmierzyć się z kolejnym kryzysem. Co zatem zrobić, gdy klient chce zapłacić później i jak w ogóle unikać przeterminowanych płatności, bo przecież wiadomo, że lepiej jest zapobiegać niż leczyć…?

Powiększająca się luka płatnicza i niechlubne rekordy

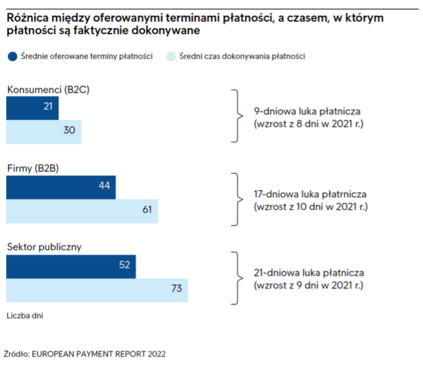

Nierzetelni klienci, niepłacący na czas, jeszcze przed pandemią byli jednym z głównych problemów polskiej gospodarki. W korona-kryzysie przybrał on tylko jeszcze na sile. Najgorszy pandemiczny czas już za nami, ale luka płatnicza, czyli różnica między terminami płatności oferowanymi przez firmy, a czasem, w którym klienci realnie dokonują zapłaty, niestety ma się całkiem dobrze.

W sektorze B2B luka płatnicza wynosi 17 dni, a w publicznym 21.

– Te dane w pierwszym momencie mogą nie robić zbyt dużego wrażenia. Jednak jak można wyczytać z analiz Intrum, firmy docelowo oferują wcale niekrótkie terminy płatności swoim klientom, a ci i tak dokonują zapłaty po 61 dniach – sektor B2B, lub po 73 dniach, jak to jest w przypadku sektora publicznego! Warto dodać, że są to wartości uśrednione. Nietrudno znaleźć i takich klientów, którzy każą swoim wierzycielom czekać jeszcze dłużej – komentuje Agnieszka Kunkel, ekspert Intrum.

I krótszy okres oczekiwania na zapłatę może być przeszkodą w „zdrowym” funkcjonowaniu biznesu na rynku. Dla firm z sektora MŚP nawet 2,3-tygoodniowe opóźnienia mogą być wręcz zabójcze, szczególnie, jeżeli w firmowej kasie nie ma oszczędności albo nierzetelni klienci-płatnicy stanowią większą grupę. Dlaczego więc firmy tolerują opóźnione płatności? 81 proc. przedsiębiorców ankietowanych przez Intrum przyznaje, że w ciągu ostatnich 12 miesięcy ich firmy zostały poproszone o zaakceptowanie dłuższego terminu płatności, niż ten, z którym czułyby się komfortowo, a 74 proc. przedsiębiorstw zgodziło się na przełożenie terminu zapłaty.

Firmy decydują się na taki krok, bo nie chcą popsuć sobie relacji z klientami – w ten sposób odpowiedziało 50 proc. respondentów Intrum.

– Podobny odsetek (49 proc.) deklaruje, że ich firmy musiały zaakceptować dłuższe terminy płatności, by uniknąć ryzyka bankructwa, wychodząc z założenia, że wolą poczekać na zapłatę, niż zerwać dobre relacje z klientami i nie otrzymać w ogóle swoich pieniędzy, przynajmniej w polubowny sposób. W pewnym sensie rzeczywistość makroekonomiczna zmusza polskie biznesy do tolerowania opóźnionych płatności. Nie oznacza to, że nie są świadome impasu, w którym się znalazły. Klienci płacący po terminie mają ogromny, negatywny wpływ na kondycję finansową firm w naszym kraju – wyjaśnia Agnieszka Kunkel, ekspert Intrum.

Firmy chcą rozwoju, a nie stagnacji, ale na drodze stają im zatory płatnicze

Jeżeli problem niepłacących klientów w danym przedsiębiorstwie występuje przez dłuższy okres, zaczyna mieć on problem z bieżącym finansowej swojej działalności. Czarnym scenariuszem jest ogłoszenie upadłości, wypadniecie z rynku. Przed tymi wydarzeniami firma często z wierzyciela sama staje się dłużnikiem, bo brakuje jej środków na zapłatę własnym kontrahentem czy dostawcom. Ale ten rozwój wypadków wcale nie musi mieć miejsca, by biznes odczuł konsekwencje zatorów płatniczych.

Szybsze, tzn. terminowe dokonywanie płatności przez klientów, pozwoliłoby firmom realizować plany i priorytetowe inwestycje dotyczące ich przyszłości. Na tej liście znalazło się m.in.: inwestowanie na rzecz działania w obszarze zrównoważonego rozwoju (65 proc.), rozszerzenie gamy oferowanych produktów i usług (63 proc.), szybsze dokonywanie płatności dla własnych dostawców (62 proc.), dążenie do innowacji za pośrednictwem cyfrowej strategii (54 proc.), zatrudnienie większej liczby nowych pracowników (43 proc.), ekspansja geograficzna (31 proc.). Dobrym przykładem w tym przypadku są firmy z branży transportowej i logistycznej. Jak zaznacza Szymon Hyrnik, kierownik działu windykacji, Grupa Inelo – międzynarodowy lider rozwiązań technologicznych dla transportu:

– Jak wygląda stan zadłużenia w polskim transporcie? Według najnowszych danych KRD za I kw. 2022 r., jest ponad 23 tys. dłużników w tej branży, a średnie zadłużenie na jednego przedsiębiorcę wynosi ponad 43 tys. Wato zaznaczyć, że branża TSL jest jednym z tych sektorów naszej gospodarki, który musi nieustannie inwestować w swój rozwój, aby móc prowadzić rentowne działania biznesowe. Nie chodzi tylko o utrzymywanie nowoczesnej floty pojazdów, ale również o technologie i wszelkie narzędzia, oprogramowania, które pozwalają na obsługę biznesu i odpowiadanie na potrzeby stawiane dziś przez klientów i partnerów biznesowych. Z rozmów z naszymi klientami wiemy, że te firmy, które wyszły z korona-kryzysu, wiedzą, że teraz muszą ruszyć z miejsca i zadbać o swój rozwój, bo „wegetacja” nie pomoże im zachować konkurencyjności rynkowej. W związku z centralizacją branży TSL, firmy muszą zadbać o swoją płynność finansową, której warunkiem utrzymania jest dobrze opracowany proces windykacyjny wobec swoich kontrahentów. Klienci płacący po terminie są sporym problemem branży transportowej. Według danych zawartych w Branżometrze Inelo na temat opóźnień w regulowaniu zobowiązań, zarówno w 2020, jak i 2021 r. sektor TSL borykał się z najdłuższymi terminami płatności na tle wszystkich branż, co wiąże się z jego charakterystyką, w szczególności w przepływie danych i dokumentów w czym mogą pomóc nowoczesne rozwiązania dedykowane dla transportu.

Potwierdzają to również dane Intrum. Klienci sektora transportowego i logistyki płacą średnio po 70 dniach. Sektor ten należy do niechlubnej „piątki” branż, w których klienci płacą najpóźniej.

Wymaganie przedpłaty ogranicza negatywne skutki opóźnionych płatności

Dane Intrum nie dają powodu do optymizmu, ale nie to oznacza, że polscy przedsiębiorcy nie podejmują rękawicy i nic nie robią z problemem klientów niepłacących na czas.

Jak wynika z danych Intrum, gdy klient prosi o wydłużenie terminu płatności, biznesy z sektora MŚP faktycznie w pierwszej kolejności zgadzają się na zmienione warunki (32 proc.). Ale nie jest to jedyna opcja. Małe i średnie firmy oferują również zniżkę jako alternatywę (22 proc.), zgadzają się na przełożenie terminu płatności, ale za dodatkową opłatą (15 proc.). Mniejszy odsetek (8 proc.) przed podjęciem takiej decyzji najpierw sprawdza wiarygodność finansową klienta. Jedynie 12 proc. firm bezwarunkowo zgadza się na dłuższy termin zapłaty.

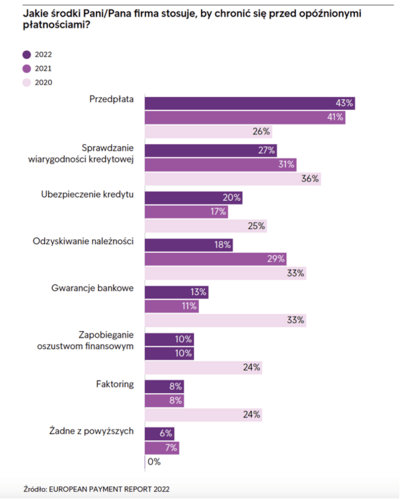

A jakie środki stosują polskie przedsiębiorstwa, by chronić się przed opóźnionymi płatnościami? W tym przypadku biznes jest jednomyślny – najczęściej wybieranym środkiem jest wymaganie od klientów przedpłaty.

– Narzędzia z obszaru prewindykacji, np. monitoring płatności, pozwalają ograniczyć ryzyko związane z klientami i kontrahentami, którzy nie płacą na czas, ale warto również sięgać po rozwiązanie, które jest w zasięgu każdego przedsiębiorcy. Mowa o wymaganiu przedpłaty. Firma minimalizuje w ten sposób ryzyko narażenia się na pogorszenie płynności finansowej. W razie rozwoju czarnego scenariusza, lepiej bowiem uzyskać nawet tylko część należnych środków od razu, niż potem czekać tygodniami na zapłatę całości albo dochodzić swoich praw przed sądem – zaznacza Agnieszka Kunkel, ekspert Intrum.

Przedpłata, oprócz podpisanej umowy czy zlecenia stanowi dowód, że dana realizacja została zamówiona. Kontrahentowi będzie trudniej „wymigać się” od zapłaty reszty należności, jeżeli już potwierdził, że jest należny zapłacić X zł.

Należy też przyznać, że wymaganie od klientów przedpłaty jest bezkosztowym środkiem zapobiegawczym, a przynajmniej tańszym niż sięganie po działanie prawne, kiedy „mleko już się wylało”, czyli klient nie opłaca faktury przez dłuższy czas i firma chce odzyskać swoje pieniądze. Od tego ostatniego wymienionego narzędzia zaczynają wierzyciele chcący rozwiązać problem opóźnionych płatności czy braku płatności od klientów (63 proc.). Na drugim miejscu znalazło się korzystanie z zewnętrznych procesów odzyskiwania pieniędzy istniejących w firmie (37 proc.), na trzecim faktoring (20 proc.), a na kolejnym – współpraca z firmami windykacyjnymi (17 proc.).

Komentarze