Firma DAF zwołała konferencję prasową, na której podsumowała 2021 rok. Przedstawiono m.in. wpływ trudności z pozyskaniem komponentów na sprzedaż pojazdów. Przedstawiciele marki odnieśli się również do obecnie trwającej wojny i jej wpływu na branżę transportową. Przedstawione zostały również ubiegłoroczne statystyki sprzedaży, a także przyznano nagrodę Dealera Roku 2022.

– Gdybyśmy się spotkali na podsumowaniu roku jeszcze nieco ponad miesiąc temu, mówilibyśmy o zupełnie innych wyzwaniach niż te, z którymi mamy do czynienia teraz. Dużo się w tym czasie pozmieniało w geopolityce, a to nie pozostaje bez wpływu na nasze życie i na nasz biznes, zwłaszcza że mamy dzisiaj pełnowymiarową wojnę tuż za naszymi granicami. Efekty tego, co się dzieje, mamy już widoczne na naszych ulicach, na dworcach i w biznesie – powiedział Mariusz Piszczek, dyrektor zarządzający DAF Trucks Polska podczas konferencji.

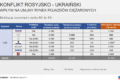

Wpływ konfliktu Rosji z Ukrainą na producentów ciężarówek

Jak szacuje marka DAF, średnia sprzedaż pojazdów ciężkich (pow. 16 t.) na rynek rosyjski z ostatnich 4 lat wynosi ok. 24,4 tys. sztuk z podziałem na poszczególnych producentów, z czego część z nich ma na tamtejszym rynku swoje fabryki. W poniższej tabeli zostały zawarte informacje dotyczące ewentualnej relokacji pojazdów poszczególnych marek z rynku rosyjskiego, która może nastąpić w najbliższym czasie ze względu na ekonomiczny bojkot rosyjskiego rynku.

Mariusz Piszczek wyjaśnia, że około 8 tys. pojazdów (z potencjalnych 14,2 tys. do relokacji) z tego kraju będzie mogło być przekazane do klientów z Unii Europejskiej. Całego wolumenu jednak nie uda się przerzucić na rynki zachodnie, m.in. ze względu na różne normy emisji spalin, a tym samym różne poziomy wyposażenia pojazdów. DAF te pojazdy, które ma w zamówieniach, a których nie może już zmodyfikować w cyklu produkcyjnym albo transporcie, przekieruje na inne rynki, gdzie normy emisji na to pozwalają.

Relokacja zamówień z rynku rosyjskiego do Europy więc może potencjalnie wpłynąć na wzrost rynku, jednak biorąc pod uwagę wielkość wolumenów starego kontynentu, nie należy oczekiwać wysokich wzrostów, a raczej symbolicznych. Konflikt zbrojny za naszą wschodnią granicą może również wpłynąć na niedobory komponentów, pogłębiając problem.

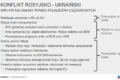

– Jednym z większych znaków zapytania jest neon, którego Ukraina jest bardzo dużym producentem. 50% światowej produkcji pochodzi z tego kraju, a neon jest bardzo ważnym gazem, który jest wykorzystywany do produkcji półprzewodników, czyli znowu wracamy do potencjalnych trudności w produkcji komponentów – wyjaśniał Mariusz Piszczek.

Co ciekawe, Ukraina jest nie tylko dużym producentem neonu, ale również wiązek elektrycznych. Warto zaznaczyć, że w Europie to Rumunia i Ukraina są głównymi graczami z zakresu produkcji wiązek elektrycznych dla branży automotive. Przedstawiciele DAF twierdzą, że udało im się uniknąć problemów, ponieważ w wiązki zaopatrują się w Rumunii, natomiast nie mają oni żadnych dostawców komponentów pierwszego i drugiego poziomu z rynków objętych embargiem lub wojną.

Wojna oczywiście miała wpływ na pulę kierowców zawodowych jeżdżących w polskich firmach transportowych, z której ponad 100 tys. osób stanowią kierowcy z paszportem ukraińskim. Ci, którzy podczas wybuchu wojny odbierali odpoczynek w rodzinnych stronach, nie mieli możliwości przekroczenia granicy. Szacuje się, że ponad 30 tys. ukraińskich kierowców zawodowych wróciło bądź zostało w swojej ojczyźnie, by walczyć z najeźdźcą. Kolejnym problemem, który narasta przez obecną sytuację za naszą wschodnią granicą, jest wzrost inflacji, a także cen paliw, co tworzy presję na przewoźnikach.

– Słyszymy o sytuacjach, gdzie firmy domagają się wcześniejszego spłacania należności, gdzie termin spłaty należności wprawdzie nie został przekroczony, ale limity kredytowe się wyczerpują ze względu na drastyczny wzrost cen paliw. To zaczyna być widocznym problemem – mówi dyrektor zarządzający DAF Trucks Polska.

Brak komponentów doprowadził do spadku produkcji pojazdów

W roku ubiegłym producenci mierzyli się z różnego rodzaju niedoborami, w tym sławnymi już niedoborami półprzewodników, których dostępność zaczęła się nieco poprawiać, jednak nie trwało to zbyt długo. Trzęsienie ziemi w Japonii w marcu tego roku spowodowało zatrzymanie produkcji półprzewodników w tamtym kraju.

– Myślę, że z tematem półprzewodników jeszcze będziemy się mierzyć. Zapotrzebowanie na półprzewodniki jest ogromne. Koszt materiałowy półprzewodników do samochodów konwencjonalnych, takich bez tempomatu topograficznego, bez utrzymywania pojazdu w liniach itp., w samochodach osobowych szacowany jest na ok. 500 dolarów. W pojazdach z tymi systemami jest to ok. 750 dolarów, a jak weźmiemy pod uwagę hybrydę lub pojazd czysto elektryczny, to koszt wzrasta do ponad 1000 dolarów. Zapotrzebowanie na półprzewodniki jest znacznie większe, a dostępność właściwie nie rośnie, bo produkcja tego typu elementów jest bardzo droga i bardzo skomplikowana – mówi Mariusz Piszczek.

Z powodu przerwania łańcuchów dostaw komponentów, około 10% światowej produkcji pojazdów nie doszło do skutku w 2021 roku. W 2022 roku spadek miał się zmniejszyć do 8%, jednak ze względu na wojnę ten procent w zasadzie może się przechylić na każdą ze stron.

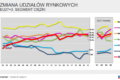

Rynek pojazdów ciężarowych w Unii Europejskiej

W ubiegłym roku łącznie wyprodukowanych zostało 278 tys. pojazdów ciężkich. Jednak jak zaznacza DAF, przez ostatnie 2 lata nie jest to powrót do “normalnych” czasów, w których produkcja pojazdów wynosiła regularnie ok. 300 tys. sztuk.

– Flota, którą przewoźnicy w całej Europie wykorzystują, się starzeje, pojazdy są dłużej eksploatowane. Nie ma możliwości ich wymiany na nowe w klasycznym, 3-letnim interwale, jak to było do tej pory. Ten rok, nie uwzględniając jeszcze sytuacji na Ukrainie, miał być dość podobny do ubiegłego. Nasze szacunki mówiły o ok. 280 tys. wyprodukowanych pojazdów. Konkurenci bywali bardziej optymistyczni, natomiast nikt w swoich kalkulacjach nie przekraczał progu 300 tys. – mówi dyrektor zarządzający DAF Trucks Polska.

DAF zakończył rok 2021, osiągając 15,9% udziałów w rynku w segmencie ciężkim, co uplasowało go na 3 miejscu. Nie był to stabilny rok, patrząc przez pryzmat kwartalny. Za taki chwiejny obraz sprzedażowy w dużej mierze odpowiadała liczba komponentów posiadanych przez danego producenta w danym momencie i tym sposobem po 3 kwartałach wzrostu można mocno spaść (jak w przypadku Mercedesa) lub po dwóch kwartałach spadków można się solidnie odbić (jak np. Volvo). W tym wymiarze DAF miał dość stabilny poziom sprzedaży na przestrzeni roku w porównaniu do konkurencji.

W ciągnikach siodłowych marka z Eindhoven utrzymała pozycję lidera z wynikiem 19,1% udziałów w rynku, natomiast w podwoziach z wynikiem 10,9%. W segmencie podwozi sytuacja była dużo bardziej stabilna, podobnie jak w segmencie średnim (6-16t) i lekkim. DAF chwali się, że ten rok był dla nich rekordowy. Napływ zamówień przekroczył 100 tys. do momentu zamknięcia sprzedaży.

W podziale na warianty kabin ciągników siodłowych DAF, na rynku europejskim klienci decydowali się najczęściej na wersję XF (44%), następnie powiększona kabina XG z niewiele niższym wynikiem 40%. Na największą kabinę XG+ zdecydowało się 16% klientów.

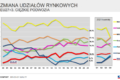

Sprzedaż pojazdów ciężarowych DAF w Polsce

W Polsce również był to rekordowy rok pod względem rejestracji pojazdów ciężkich. Po raz pierwszy przekroczono barierę 30 tys. sprzedanych pojazdów z tego segmentu i po raz pierwszy jeden producent przekroczył barierę 7 tys. sprzedanych pojazdów. Dla DAF-a był to drugi najlepszy wynik procentowy w historii. Jedynie w 2012 roku ten wynik był lepszy o zaledwie 0,1%.

– Tak, jak w przypadku danych europejskich, tutaj również zwracam uwagę na wyniki kwartalne. Po pierwszych 3 kw. mieliśmy apetyt na więcej i wydawało się, że granica 25% zostanie przekroczona. Niestety niedobory dwóch grup komponentów odczuliśmy bardzo mocno, dlatego nie udało nam się przekroczyć tej bariery – wyjaśnia Mariusz Piszczek.

W podwoziach ciężkich DAF uzyskał 17% udziału w rynku, co uplasowało markę na trzecim miejscu w tym segmencie. Segment lekki był stabilny zarówno w Europie, jak i w Polsce. DAF zakończył rok sprzedażowy pojazdów lekkich na poziomie 5,3% udziału w rynku z mocnym, czwartym kwartałem.

Co ciekawe, pomimo mocnej ofensywy modeli z napędami alternatywnymi, nie przełożyło się to w większym stopniu na rynek sprzedażowy. Klienci dalej decydują się na pojazdy z silnikiem diesla (95% sprzedaży), traktując obecne trendy na razie jako przyszłościową ciekawostkę.

W podziale na warianty kabin ciągników siodłowych DAF polski rynek całkowicie zdominowała wersja XG, na którą decydowała się duża część klientów, bo aż 67%. Na drugim miejscu znalazł się XF z 25%, a na trzecim największy dostępny wariant XG+ (8%).

– Sprawdziło się to, co przewidywaliśmy, że duża kabina będzie doskonałym odzwierciedleniem zapotrzebowania naszych klientów na poprawę komfortu życia naszych kierowców. Ewidentnie chcąc zapewnić im dużą przestrzeń w trakcie długich przejazdów, właściciele flot poszli za tą myślą, którą zakładaliśmy – mówi Mariusz Piszczek, dyrektor zarządzający DAF Trucks Polska.

Dealer Roku DAF 2022

Podczas konferencji DAF przedstawił również wyniki konkursu na dealera roku. Zwycięzcą okazał się punkt ESA Świecko. Na drugim miejscu znalazł się dealer ESA Poznań, a na trzecim… również punkt ESA, tym razem Konin. Tegoroczne nagrody dealera roku DAF zostają więc w całości w województwie wielkopolskim.

– Potwierdza się to z czym mamy do czynienia przez ostatnie kilka lat, że rzeczywiście poziom usług, które obecnie nasz partner zapewnia, nie ma sobie równych w kraju i tego typu konkursy tylko to potwierdzają – podsumował na konferencji Mariusz Piszczek.

Komentarze